تاریخچه مالیات در ایران چیست؟

در این مقاله سعی داریم تا به بررسی موضوع جالب تاریخچه مالیات در ایران بپردازیم، پس با موسسه حسابداری رهنما همراه باشید

۱. مقدمه: اهمیت مالیات و نقش آن در توسعه اقتصادی کشورها

مالیات یکی از پایههای اساسی اقتصادی در تمامی کشورهاست و به عنوان منبع اصلی درآمد دولتها نقش مهمی در تامین منابع مالی برای پروژههای توسعهای، زیرساختی و خدمات عمومی ایفا میکند. در واقع، دولتها از طریق دریافت مالیات، منابع مالی لازم برای تامین نیازهای اجتماعی و اقتصادی را تامین میکنند و میتوانند به بهبود رفاه عمومی و کاهش نابرابری کمک کنند. مالیاتها به دو دسته اصلی تقسیم میشوند:

- مالیاتهای مستقیم: مانند مالیات بر درآمد و دارایی که مستقیماً از افراد یا شرکتها دریافت میشود.

- fمالیاتهای غیرمستقیم: شامل مالیات بر ارزش افزوده و مالیات بر کالاها و خدمات که به صورت غیرمستقیم از مصرفکنندگان نهایی دریافت میشود.

۲. پیدایش و تاریخچه مالیات در ایران قبل از اسلام

مالیات در ایران قدمتی طولانی دارد و به دوران پیش از اسلام برمیگردد. در این دوران، مالیات به صورت باج، خراج، و گاهی جزیه از مردم دریافت میشد. برای مثال:

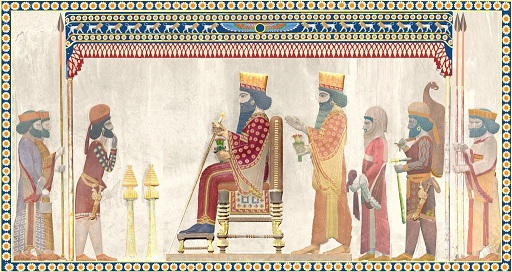

- دوره هخامنشیان: امپراتوری هخامنشی یکی از اولین امپراتوریهای جهان بود که نظام مالیاتی منظمی را ایجاد کرد.

- در این دوره، مالیاتها بر اساس جمعیت و ثروت مناطق مختلف تعیین میشد و از طریق ساتراپها (حکام محلی) جمعآوری میگردید.

- دوره اشکانیان و ساسانیان: در این دوران نیز نظام مالیاتی توسعه بیشتری یافت. مالیاتها به دو دسته اصلی تقسیم میشدند: مالیات بر زمین و مالیات بر سر (سرانه) که از همه افراد آزاد کشور اخذ میشد. این نظام مالیاتی به دولت امکان میداد تا منابع مالی کافی برای ارتش، ساختار اداری و پروژههای عمرانی فراهم کند.

۳. تاریخچه مالیات در ایران پس از اسلام

با ورود اسلام به ایران، نظام مالیاتی تغییرات قابل توجهی یافت. دولتهای اسلامی به دلیل تأکید قرآن بر اهمیت زکات و خمس، اصول جدیدی در نظام مالیاتی اعمال کردند. برای مثال:

- دوره عباسیان: مالیاتهایی نظیر زکات، خمس، و جزیه که در فقه اسلامی مورد تاکید قرار گرفتهاند، جایگزین مالیاتهای قبلی شدند. در این دوران، مالیات از طریق قاضیان و مأموران مالیاتی اسلامی جمعآوری میشد و برای نیازهای عمومی جامعه استفاده میگردید.

- حکومت صفوی: در این دوره، علاوه بر مالیاتهای اسلامی، برخی مالیاتهای جدید برای تامین هزینههای نظامی و ساختار اداری در نظر گرفته شد. صفویان به دلیل استقرار یک حکومت متمرکز و افزایش قدرت اقتصادی، نیاز به نظام مالیاتی منظمتری داشتند و تلاش کردند نظام مالیاتی را بهبود بخشند.

۴. مالیات در دوران قاجار و پهلوی

دوران قاجار و پهلوی شاهد تحولات قابل توجهی در نظام مالیاتی ایران بود:

- دوران قاجار: مالیات در این دوره به صورت سنتی جمعآوری میشد و بسیاری از مالیاتها به صورت کالا یا پول نقد دریافت میشد. در دوران قاجار، برخی از مالیاتها به صورت مقطوع به حکام محلی سپرده میشد و این باعث فساد و ناکارآمدی در جمعآوری مالیاتها میشد. با انقلاب مشروطه، نیاز به اصلاحات در نظام مالیاتی احساس شد و برای نخستین بار موضوع عدالت مالیاتی مطرح گردید.

- دوران پهلوی: در این دوران، تلاشهایی برای مدرنسازی نظام مالیاتی ایران صورت گرفت. با تأسیس وزارت دارایی، ساختار مالیاتی سازمانیافتهتری شکل گرفت و مالیاتها به صورت قانونمندتر و با نظارت بیشتری جمعآوری شدند. همچنین، در این دوره برای اولین بار قوانین جامعی در زمینه مالیاتها تدوین شد که شامل مالیات بر درآمد، مالیات بر شرکتها و مالیات بر املاک بود.

۵. تحولات مالیاتی پس از انقلاب اسلامی

پس از انقلاب اسلامی در سال ۱۳۵۷، نظام مالیاتی ایران تغییرات اساسی یافت. به دلیل اهمیت اصول اسلامی در سیاستهای جمهوری اسلامی ایران، برخی از مالیاتهای اسلامی مانند زکات و خمس مورد توجه قرار گرفتند. در دهههای بعد از انقلاب، دولت به تدریج نظام مالیاتی کشور را توسعه داد و قوانین جدیدی برای افزایش شفافیت و عدالت مالیاتی تصویب کرد. همچنین، سامانههای الکترونیکی برای جمعآوری مالیات و جلوگیری از فرار مالیاتی راهاندازی شدند.

۶. نظام مالیاتهای مستقیم و غیرمستقیم در ایران امروز

در حال حاضر، نظام مالیاتی ایران شامل مالیاتهای مستقیم و غیرمستقیم است که به روشهای مختلفی دریافت میشود. برای مثال:

- مالیات بر درآمد: از درآمد افراد و شرکتها به صورت سالانه دریافت میشود.

- مالیات بر ارزش افزوده (VAT): یک مالیات غیرمستقیم است که از مصرفکنندگان نهایی دریافت میشود و به عنوان یکی از منابع اصلی درآمد دولت به حساب میآید.

- سامانههای الکترونیکی: در سالهای اخیر، سامانههایی مانند سامانه مودیان مالیاتی و سامانههای ثبت و ارسال اظهارنامههای مالیاتی راهاندازی شدهاند که هدف اصلی آنها شفافیت و تسهیل در فرآیند جمعآوری مالیات است.

۷. چالشها و آینده مالیات در ایران

نظام مالیاتی ایران با چالشهای مختلفی روبروست، از جمله:

- فرار مالیاتی: که به دلیل ضعف در نظارت و عدم شفافیت برخی از بخشها رخ میدهد.

- نابرابری در مالیات: برخی از بخشهای اقتصادی از پرداخت مالیات معاف هستند و این موضوع باعث نابرابری و کاهش اعتماد عمومی به نظام مالیاتی میشود.

- پیشنهادات برای بهبود: با بهرهگیری از تکنولوژیهای جدید و ایجاد شفافیت بیشتر، دولت میتواند بهبود قابل توجهی در جمعآوری مالیات و عدالت مالیاتی ایجاد کند.

۸. نتیجهگیری

نظام مالیاتی ایران با گذر از دورههای تاریخی مختلف، به سمت یک ساختار سازمانیافتهتر و کارآمدتر حرکت کرده است. با این حال، هنوز نیاز به اصلاحات بیشتری در این حوزه وجود دارد تا بتوان به اهداف اقتصادی کشور نزدیکتر شد. آینده مالیات در ایران میتواند با بهرهگیری از تکنولوژی و اصلاحات ساختاری، نقش بیشتری در تأمین منابع مالی و بهبود رفاه عمومی داشته باشد.

بدون دیدگاه